当研究所における「企業価値評価2.0」の議論

「企業の価値とは何かを改めて問いつつ、新たな評価の枠組みについて模索する」という野心的な取り組みを実施するため、当研究所の発足と同時に「企業価値評価2.0」というテーマのもと議論をスタートさせた。当該テーマには6名の研究員が集まり、約3年半で100回以上のディスカッションを行い、さまざまな角度から企業価値評価について議論を進めてきた。本稿では、これまでのディスカッションとアウトプットについての振り返りを行いつつ、今後の課題についても取り上げていく。

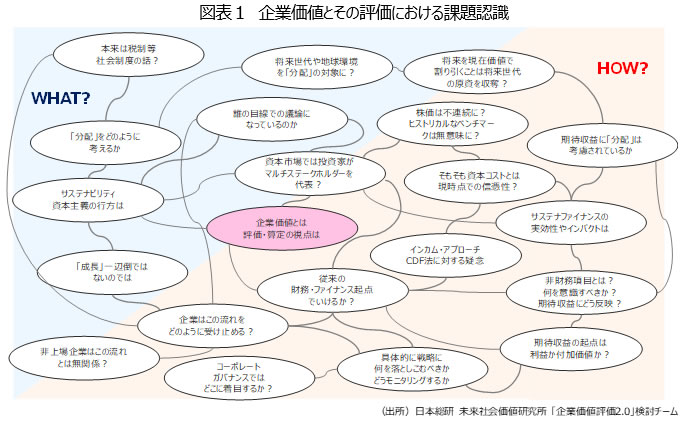

企業価値とその評価については広範な意味を有しており、検討メンバーの課題認識もさまざまであったため、開始段階においては、まず課題の棚卸しと相互の関係性についての整理を行った。

これらの課題認識を整理し、企業価値評価の在り方を具体的に検討することとしたが、検討メンバーの有する課題は、「そもそも企業価値とは何か(=WHAT?)」に関するものと、「企業価値を具体的にどのように評価するのか(=HOW?)」に関するものに大別することができた。その上で、基本的な3つの論点を導き出し、その論点の中から、検討メンバーがそれぞれの関心事項を深堀するという形で論考を進めてきた 。

論点1 ステークホルダーとのコミュニケーション

論点2 財務価値以外の企業評価

論点3 金融、特に株式市場との関係性の低い企業の評価

議論を踏まえた所報での発信

「企業価値評価2.0」におけるメインテーマは、前段の3つの基本的な論点を参考に、各自で深掘りを進め、定期的なディスカッションを行う中で、内容をブラッシュアップし、所報にて論文形式で発信を行った。以下が、3年間の発信の内容である。

図表2 具体的なテーマ発信

| (所報2022) ・持続可能な社会の実現に向けた新しい企業価値評価(今泉研究員) ・レピュテーション・ゲームの時代における企業価値(山口研究員) ・資本の出し手である「働き手」に着目した「人的資本市場」の形成(岡田研究員) ・新しい資本主義時代における企業のあり方(宮下研究員) (所報2023/2024) ・多元的資本の具体化とその方法論(今泉研究員) ・カーボンニュートラルへの取組が資本コストに与える影響に関する考察(和田研究員) ・レピュテーション・ゲームの時代における企業価値(山口研究員) (所報2024/2025) ・新しい資本主義時代における企業価値評価(宮下研究員) ・コンプライアンス経営2.0(山口研究員) ・企業の社会的価値創造を推進する多元的企業価値評価(今泉研究員) |

テーマについては検討メンバーの関心事項に沿っており、必ずしも網羅的ではなく、また3つの基本的な論点に直接的に応えたものや、複数の要素を含むもの、全体を俯瞰したものなど、多様である。その一方で、これらのテーマについては、企業の価値をどのように定め、評価するのかという問いに対して、財務資本以外の要素が重要であるという共通認識の上に立っている。その上で、異なるアプローチから論考していることが、財務資本以外の企業価値評価の難しさや奥深さを物語っているといえよう。

企業価値評価のこれから ~ 「Beyond企業価値評価2.0」 ~

「企業価値評価2.0」の取り組みにおいては、前段で説明したとおり、3つの基本的な論点を基に検討メンバーが個別テーマについて論考を重ねたが、さらなる議論の発展を促すために、検討メンバーが取り上げたテーマとは別に、以下で3つの問題提起を行う。

(1)揺らぐ財務資本ベースの企業価値算定

財務資本ベースで企業価値を算定する方法は、コストアプローチ、インカムアプローチ、マーケットアプローチなどが一般的な方法であるが、株式市場において近年ではインカムアプローチ、特にDCF法による企業価値評価が一般的である。

このDCF法による算定においては、プロジェクションとよばれる将来の収支予測と割引率が重要なファクターとなっている。特に、割引率については企業の調達構造を織り込んだいわゆる「資本コスト」を利用することが一般的になりつつある。実際、東京証券取引所においても、全上場企業に対して「資本コストや株価を意識した経営」を行うことが要請されており、多くの企業が投資判断や事業ポートフォリオマネジメント、さらには投資家との対話において「資本コスト」を活用する局面が増加している。

この「資本コスト」の計算方法については、既に実務的に確立されており、特段問題がないように思われるが、計算方法の妥当性や取り扱いについては、下記のような課題が指摘されており、今後、改めて議論が必要であると思われる。

・資本コストの根幹をなすβは、株価変動のヒストリカルデータが根拠であるが、不確実性が高い中で今後も十分な根拠となりえるかが疑問 ・資本コストを活用する段階においてハードルレートという形でスプレッドを加算することが多いが、十分な根拠が示されていない ・サステナビリティが財務資本に及ぼす影響としてグリーニアムを考慮する必要があるが、現在では十分反映されていない ・非上場企業の企業価値算定において、資本コストの算定と同様のロジックで割引率を算定、利用しているが妥当性に疑問 |

これらの指摘事項は、あくまでも顕在化している課題の一部であるが、現在において主流となっている「資本コスト」にあえて疑義を投げかけることにより、一見すると客観性が高いと思われる財務的な数値に、相当の恣意性が織り込まれている可能性があることは認識すべきである。これは、投資者の視点からも決して望ましいことではないため、資本コストの在り方はもちろんのこと、財務資本ベースの企業価値評価も再定義する時期に来ていると考える。

(2)企業価値評価が引き起こす現在世代と将来世代の相克

近年の企業価値評価においてDCF法が主体になっていることは、上述のとおりであるが、DCF法の算定プロセスは、収支予測を、資本コストを基にした割引率で現在価値に置き換えるものである。これは、企業価値には「将来受け取るべき利益やキャッシュフローを先取り」したものが内包されていること意味している。

さらに、近年では資本市場においてはPBR(株価純資産倍率)が着目されている。PBRが1を割ることは現在価値が解散価値を下回ることを意味するため、経営としては回避すべきであるが、他方で高PBRを経営目標として設定することは、純資産をはるかに上回る時価総額を目指すことでもある。これは言い換えると「現在の投資家に将来の利益・キャッシュフロー確保を約束する」ことになる。

株式市場の性格上、将来の価値を期待すること自体は問題ないともいえるが、資本コストやPBRに依拠すると、過度に将来をポジティブに見ることにより、本来は将来世代が受け取るべき富を現在世代が「先取り」という形で簒奪することになりかねないともいえる。

この状況を認識し、①過去において、将来世代の利益がどの程度、「先取り」されているのかを明らかする。②将来世代に利益を残すために、どのような主張を投資家にすれば良いかを考える。③これらの主張を理論的に示すために、例えば「資本コスト」などでの調整は可能であるかを検討する、などの取り組みが今後は議論されるべきであると思われる。

(3)サステナビリティの今後と企業価値の変容

トランプ政権は顕著な事例であるが、近年ではサステナビリティに対して逆風が吹いている状況にあるといえるが、これをポジティブに考えると、「このような時期だからこそ、これまで見過ごされてきた、もしくは議論の俎上に上がっていないサステナビリティ課題についても考える良いタイミングが到来した」とも考えられる。その中では、特に、西洋的な歴史観や価値観にとどまらず、グローバルでの包摂を目指す上での課題を解決すべきという観点も必要ではないかと考える。

その場合、今後を考える上では、中東を中心としたイスラム世界の包摂をサステナビリティにおいてどのように考えるかが重要なポイントになると思われる。その理由としては、宗教観にとどまらず社会構造の違いをどのように理解し包摂するかという課題が従来のサステナビリティの拡大と異なる様相を示すと思われるからである。また、イスラム世界のインパクトについては、例えば、金融という切り口を考えてみても、世界の銀行資産に占めるイスラム金融のシェアは一定数は存在する。さらに、中東だけではなく、アフリカやインド、東南アジアなど、今後成長が期待される地域においても一定数のイスラム教徒が存在していることから、今後、このシェアが拡大することが予想される中で、無視することはできないと思われる。

その中で、イスラム金融は法(シャリア)に基づいて行われる金融取引の総称で、最大の特徴は利息が認められておらず、資本コストなどで構成される通常の金融スキームとは一線を画している。イスラム教における戒律の解釈では、利子は不労所得であり、搾取の手段となり貧富の差を拡大するため、禁止されていると説明されている。利子の概念が否定されているという現象そのものは通常の金融と大きな差異があるが、利子を禁止するという行為の目的に立ち返ると、そこにはサステナビリティの思想にも通じるものがある。そのため、イスラム金融と通常金融を分断せずに、どのようにして包摂するかを考えることは有用であり、さらにはサステナビリティと金融は密接に関連していることもあり、今後のサステナビリティの在り方を論じる良い機会になると考える。

一方で、近年の世界情勢に鑑みると、分断が進む中で、異なる歴史感、社会観を包摂することは困難であることは確かではあるが、金融以外では、赤十字・赤新月の活動のように人権という観点から包摂を実現できているのもまた事実である。

このハードルの高い包摂を実現することができれば、利子を否定するということは割引率を否定することにも通じるため、企業価値における将来の利益やキャッシュフローの収奪を防ぐという考えにも応用でき、つまりは新たな企業価値評価の枠組みにもつながるとも考えられる。その意味で、今後の議論が期待される。

最後に

本稿では、当研究所における「企業価値評価2.0」の取り組みを棚卸しするとともに、これからを見据えた問題の提起を行った。もちろん企業の在り方は時代とともに変化し、ステークホルダーも多様化するであろう。その結果、さまざまな評価については議論と実践の双方で試行錯誤が続くと思われる。さらに、企業評価だけではなく、現代企業の前提である資本主義の在り方についても、議論を深めることも重要であると考える。その観点からも、今後においても当研究所からも検討と発信を継続していくことが有用であると考える。

※記事は執筆者の個人的見解であり、日本総研の公式見解を示すものではありません。

関連リンク

未来社会価値研究所報(Annual report 2024-25)

1.巻頭言 覆される常識と社会価値を再構築する意義

2.改めて問われる企業価値評価のこれから

3.資本主義2.0:倫理資本主義社会を実現させる条件

4.コンプライアンス経営2.0

第1回/第2回/第3回/第4回/第5回

5.企業の社会的価値創造を推進する多元的企業価値評価

6.地域活性化に向けて“地方議員”に求められる役割とは