はじめに

上場企業の「統合報告(Integrated Reporting)」への関心が高まっている。「統合報告」とは、IIRC(International Integrated Reporting Council、国際統合報告評議会)という団体が推進する情報開示のフレームワークで、財務情報開示と非財務情報開示を統合させ、企業価値の説明に用いようとするものだ。IIRCは、非財務情報開示に関する様々な議論を最もリードしている団体の1つといってよい(注1)。

IIRCは現在、コンサルテーション・ドラフトという草案(以下、「草案」という)を公開し、コメントを募っている(http://www.theiirc.org/consultationdraft2013/ 提出期限は2013年7月15日)。IIRCではそれらを取りまとめ、2013年12月に第1版の公表を予定している。

日本総合研究所・ESGリサーチセンターでは、統合報告に対し関心を持つ国内上場企業の経営者・担当者にひとつの視座を提供することを目的として、「統合報告と企業価値創造」と題する連載(全4回予定)を行う。本稿はその1回目として、草案の要点紹介と代替案の提示を行う。なおこの内容が、現在および今後のIIRCの考え方を正確に示すものではないことにはご留意いただきたい。

(1)統合報告の目的

草案では、統合報告を「組織による、長期的な価値創造に関するコミュニケーションをもたらすプロセス」であり、その利用者を「財務資本の提供者」、目的を「その財務資本配分の際の評価に資すること」としている(注2)。財務資本の提供者のなかでも、特に「長期的な視点を持つ」者に有益であるとする。

従って、長期投資家の実践する長期投資に資するための自主的な情報開示が、統合報告であるといえよう。

既存の国内の情報開示と比較すると、有価証券報告書は投資家が投資を行う際の十分な判断材料となるべき、という点では同じだが、「長期」という特徴がない点、また、金融商品取引法第24条に基づき作成される資料(義務的開示)であるという点で異なる。また、CSR報告書等は、企業活動の影響を受けるステークホルダー(利害関係者)に幅広く資するものを求めるという点で異なる。

なお、草案には、統合報告書は長期投資家に加えて「組織の長期にわたる価値創造能力に関心を持つ全てのステークホルダーにとって有益」であり、長期投資家の関心は「他のステークホルダーの関心と長期的に整合する可能性が高い」とする記述もある。この部分に関しては、長期投資家とその他のステークホルダーの関係が並立的で、長期投資家を一義的な想定利用者としたスタンスがぶれているように受け止められかねない懸念がある。最終案では、「長期投資家の求める企業価値を向上させていくためには、ステークホルダーと良好な関係を築くことは必須である。よって、ステークホルダーとの関係性も報告の内容に含まれることが重要」と整理し、統合報告の目的に従った優先順位を明確にすることが望まれる。

(2)Capital to Capitalフレームワーク

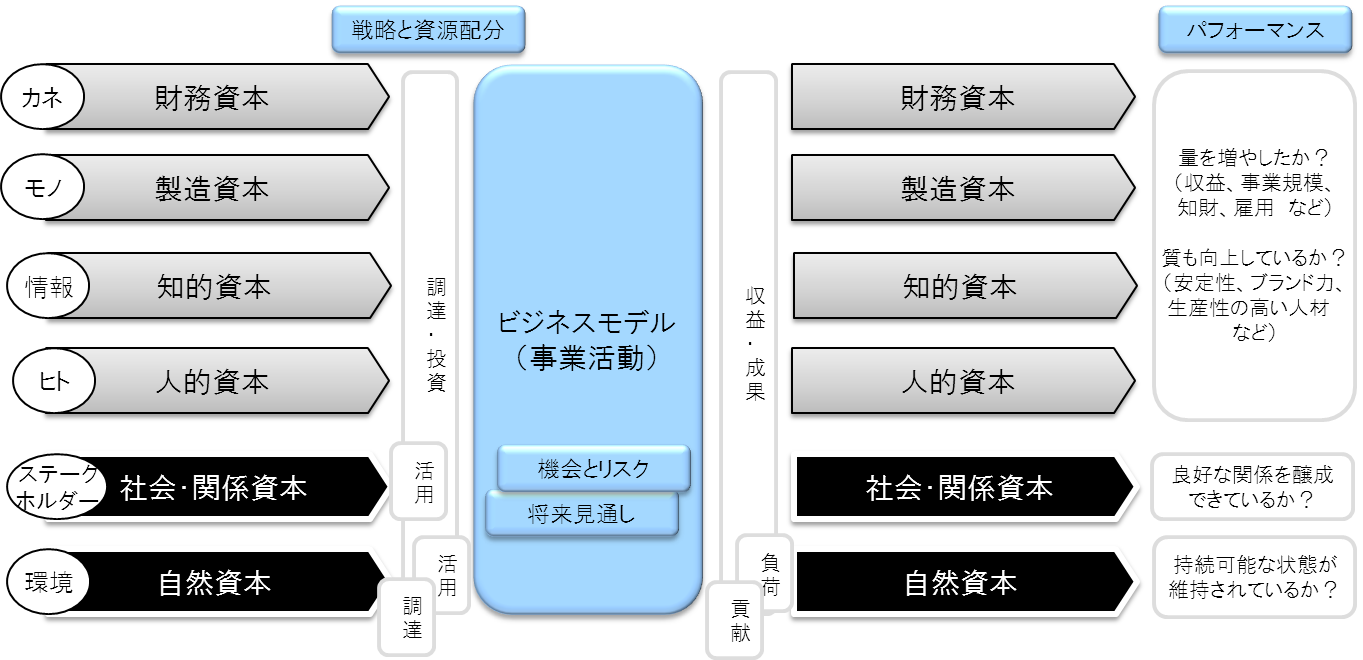

草案の大きな特徴の1つに、企業活動を「財務資本、製造資本、知的資本、人的資本、社会・関係資本、自然資本」の6つの資本(Capital)に依存するものと規定したことが挙げられる。企業に求められているのは、6つの資本と事業活動(ビジネスモデル)との関係性を把握し、それが企業価値にどのように結び付いているかの簡潔な説明であるとの主張だ。

草案では6つの資本を「価値の蓄積であり、どのような形であれ組織のビジネスモデルへのインプットとなる。資本は組織の活動とアウトプットを通じて増減し、変換され、その活動とアウトプットによって向上、消費、調整、消耗され、又は別の形で影響を受ける」ものとしているのである。

この“Capital to Capital”のフレームワークは、非常に重要な概念ではあるが、同時に分かりにくくもある。分かりにくさは、性格の異なる6つの資本が並列に扱われているところ(例えば購入できるものとできないものが混在している)や、あらゆる事象を「ストック&フロー」で説明しようとしているところにある。

分かりにくさを解消するための代替案として、6つの資本を、企業活動の源泉として従来から広く認知されてきた「ヒト、モノ、カネ、情報」に対応する「人的資本、製造資本、財務資本、知的資本」と、比較的新しい「社会・関係資本」および「自然資本」とに分けることが考えられる。草案にある図をもとに、6つの資本と事業活動の関係をまとめたものが下図1である。また、6つの資本各論については以下のような位置づけを提案する。

・「人的資本、製造資本、財務資本、知的資本」については、企業活動によってそれらがどのように増減したか(するか)を、量と質で説明することを求める。

・「社会・関係資本」は草案では対象が広過ぎて漠然としているため、「ヒト、モノ、カネ、情報」の伝統4資本を支えるための基盤・ネットワークである資本(例えばサプライヤー、事業所立地の地域社会など)に限定する。また、「社会・関係資本」は、キャッシュフローのように増減するというよりも、醸成されたり毀損したりするといった表現を用い、醸成のための活動内容と成果を問う。

・「自然資本」には、「空気、水、土地、鉱物及び森林、生物多様性、生態系の健全性」が例示されている。ただし、もともと企業の裁量の及ばない内容を含むため、無理に「資本」という言葉だけを使わずに、「環境(environment)」も併記して補う。その上で、事業活動が与えた負荷と保全への貢献に関する情報を問う。

図1 Capital to Capital フレームワーク

(出所)草案の図3を参考に日本総合研究所作成

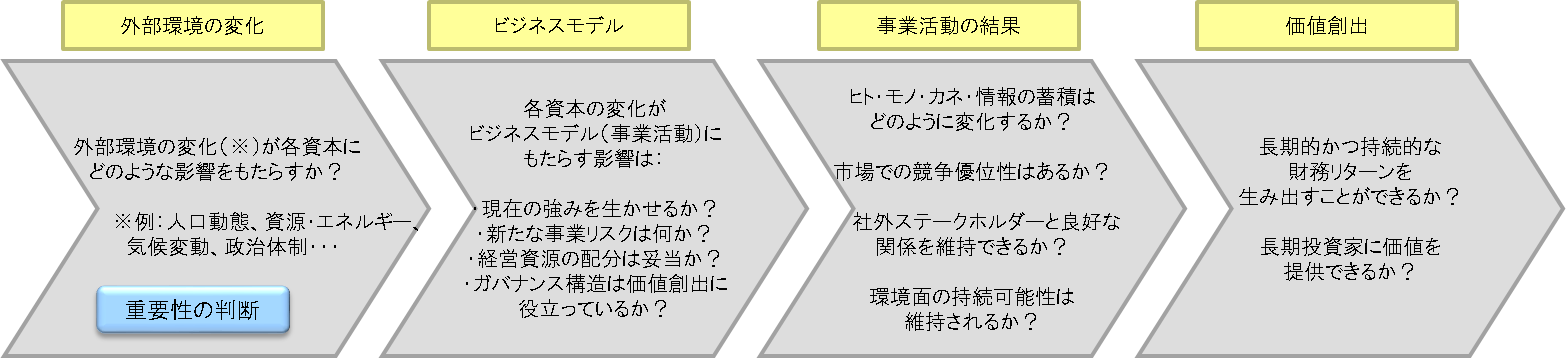

(3)ビジネスモデルと価値創造

草案では、「組織のビジネスモデル」と「長期にわたる価値創造」を、先述した6つの資本と並ぶ「基礎概念の中心」としている。企業が事業活動を通じて、どのように短期・中期・長期で価値を創造し維持するかを、固有の価値創造のストーリーとして説明するよう求めているのである。

その要請は的を得たものだと考えられるが、草案では、「価値(value)」の定義が出てくる箇所が後半で、また、はっきりと定義しきれていない点が問題だろう。(1)で述べた「統合報告の目的は長期投資家の実践する長期投資に資する情報の開示である」という軸に沿い、「価値は、企業が利用し影響を与える様々な資本(6つのCapital)によって現されるが、長期的にみれば財務的もしくは経済的価値に帰着する」と、冒頭ではっきりさせてしまうことを提案したい。

開示が求められる「価値創造のストーリー」は、確かに1社1社の企業にとってユニークで、オリジナルなものだ。とはいえ、長期投資家は企業間の比較可能性を必要とする。そのため、自社の価値創造ストーリーを説明するにあたり、「組織概要と外部環境」「ガバナンス」「機会とリスク」「戦略と資源配分」「ビジネスモデル」「実績(パフォーマンス)」「将来の見通し」という「7つの内容要素(Content Element)」に対応したものとすることが期待されている。こうした内容要素の理解を容易にするため、日本総合研究所では下図2を考案した。

なお、この経路の説明にあたって、KPI(Key Performance Indicator)を用いて定量的に行うのか、定性的(narrative、説明的・物語的)に行うのか、という点について、草案は定性的な説明を軸に、定量的な情報で補完すべき、というスタンスである。これについては、筆者も賛同する。なぜなら、統合報告では将来の価値創造についての説明を求めているため、定量的な情報のみでは困難だからである。

図2 長期的な価値創造のストーリー

(出所)日本総合研究所作成

(4)重要性の判断

草案では、企業は、「価値創造能力を分析する上で、重要性(materiality)を有し、かつ簡潔な情報を提供すべき」とする。これまで述べてきた6つの資本との関係分析や、外部環境の分析等の場面でも、ありとあらゆる事柄を検討するのではなく、重要なものに焦点を絞ることが求められている。

草案では続けて、「事象は、上級経営陣及びガバナンスに責任を負う者の視点において、長期にわたる組織の価値創造能力についての報告書の想定利用者の判断に実質的に影響を及ぼし得るほどに適合性及び重要度がある場合に、重要性を有する」としている。つまり、想定利用者である長期投資家が判断に必要とするような情報を、開示側の企業が峻別して開示せよ、というわけである。

ただし、この重要性の判断は、筆者らの経験でいえば、その妥当性をめぐって議論になりやすい部分でもある。草案が「重要性決定プロセスは統合報告書の中で開示されるべきである」とするように、「企業は判断してよいが同時にその説明責任を負う」という理解をしておくことが有効であろう。草案ではプロセスに「重要性を有する事象の識別と優先付けに関与する主要な人物の特定」を含めているが、ここで長期投資家以外のステークホルダーを念頭においているとすれば、それも例示した方が開示側企業にとって理解しやすくなるだろう(例えばNGO、労働組合など)。

(5)外部保証の必要性

草案では、情報の信頼性を高める手法として、「強固な内部報告システムや適切なステークホルダー・エンゲージメント、独立した外部保証」を挙げている。

しかし、ビジネスモデル、長期見通しや重要な事業機会・リスクなどの内容の、全体を通して監査したり保証したりするのは現実的に困難だろう。そのため、外部保証への言及を削除するか、その対象を限定するべく修正すべきである。

一方、ビジネスモデル、長期見通し、重要性の判断などに関しては、判断や検討プロセスのなかで外部の意見を参考にすることは望ましい。例えばCSR報告書における「第三者意見」のような仕組みを、特に企業が自らは開示したくないネガティブな情報の指摘機会として設けてはどうかと考える。

終わりに

以上のとおり、IIRCの草案は大きな特徴は、統合報告の想定利用者を「長期投資家」としていることにありながら、課題としては、「資本」という概念が多用されすぎていること、企業価値の概念があいまいであること、監査・保証への要求が高いことなどを指摘できよう。これらを整理したうえで、例示を増やし、開示者側の企業にとってより理解しやすいガイドラインに発展させるべきである。

次回からは、本稿で取り上げた5つの項目のうち(1)~(3)の論点(統合報告の目的、Capital to Capitalフレームワーク、ビジネスモデルと価値創造)について、3回に分けて詳述していくこととしたい。

(注1)IIRCには、背景にCSR情報開示のグローバル基準を提供する民間団体Global Reporting Initiative(GRI、本拠地オランダ)やチャールズ英皇太子が関わる持続可能な会計プロジェクト(イギリス)を有している。IIRCが欧州中心であるのに対し、米国では米国上場企業のESG情報開示に関するNGO、SASBも活発である。

(注2)草案の和訳は、日本会計士協会が作成した日本語仮訳を参照した。